Estudiando Bitcoin (BTC) como activo de inversión, y siguiendo las pistas que su propia naturaleza nos brinda, he desarrollado un modelo sencillo para su interpretación y guía de acción. Bitcoin tiene propiedades de una materia prima digital. Las razones son múltiples: su oferta es finita y definida, debe ser minado, incurriendo en costos y gastos de energía para su extracción, tiene un valor de intercambio creciente, es considerado dinero, puede ser custodiado, tiende a tener una correlación negativa con el dólar americano y, quizás la más importante de todas desde el punto de vista del modelo, presenta una estacionalidad (patrón repetitivo) tremendamente marcada, como ningún otro activo financiero.

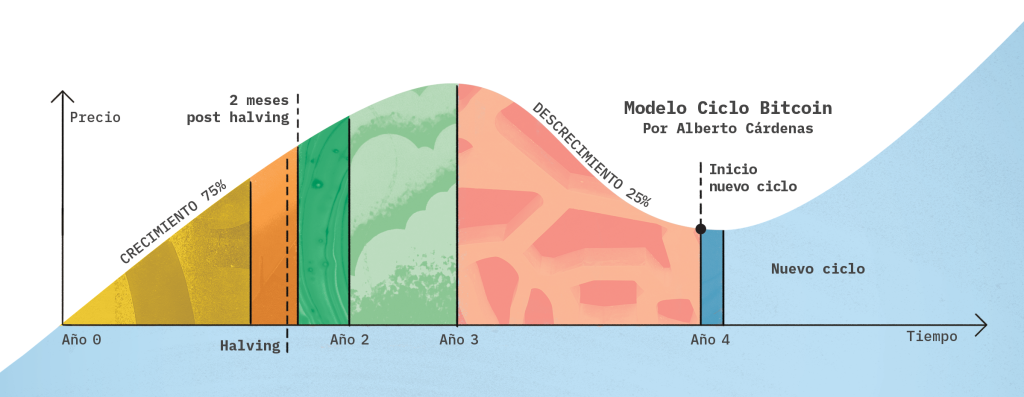

Dicha estacionalidad proviene del mismo diseño Bitcoin. Es un activo digital que es minado y la dificultad de dicho proceso cambia cada 4 años aproximadamente, en un proceso conocido como Halving. La existencia de este factor le imprime el carácter cíclico y estacional que posee el BTC. Desde que bitcoin tiene precio (2009 aproximadamente) podemos identificar 3 ciclos enteros de 4 años y el ciclo actual que sería el cuarto. ¿Por qué es importante entender este proceso? Porque en bitcoin y cualquier activo que presente una estacionalidad marcada, el comportamiento del precio variará de acuerdo a la fase o etapa del ciclo en la que nos encontremos. En la siguiente figura se observa el gráfico que describe «el clico de cuatro años en bitcoin».

Modelo Ciclo Bitcoin por Alberto Cárdenas. Fuente: Elaboración propia.

Dada la volatilidad natural del BTC, el objetivo de cualquier inversionista es comprar en la fase que permita la mejor relación riesgo-beneficio. De acuerdo al modelo planteado, son dos ventanas de tiempo específicas para tener el mejor viento de cola (condiciones favorables) en términos de rendimientos de inversión. La primera ventana es en el nacimiento del ciclo de 4 años. El ciclo actual inició entre los meses de octubre y diciembre del 2022. Durante esos dos meses y luego de un proceso típico de ajuste en el precio, se dan las mejores oportunidades de compra. Esto pasó entre noviembre de 2022 y enero del 2023 con precios en $16,000 USD. Exactamente cuatro años atrás, entre noviembre de 2018 y enero del 2019, con precios en $4,000 USD, también fue la mejor oportunidad. Y cuatro años atrás, entre noviembre de 2014 y enero de 2015, con precios en $250 USD.

Hasta ahora, en los últimos 4 ciclos observados, todo el que compre en esa ventana de tiempo se expone a un nivel significativamente menor de volatilidad negativa y un recorrido potencial, que hay que decirlo, va decreciendo en cada ciclo, pero que sigue siendo extraordinario. En el gráfico se identifica esta ventana de tiempo en las zonas marcadas como Año 0 y Año 4 (Inicio nuevo ciclo).

La segunda ventana de oportunidad identificada en el modelo es 60 días después del Halving (zona de color verde oscuro). Desde allí, históricamente, el potencial de rendimiento versus el riesgo de entrada es significativamente menor que en cualquier otra etapa del ciclo, teniendo en cuenta que el viento de cola para los rendimientos se extiende aproximadamente un año, antes de entrar en la etapa correctiva del ciclo que es el cuarto año del modelo.

La prueba de fuego a la que se enfrentará bitcoin en este ciclo proviene de las condiciones macro. Es posible que en el 2025 el mundo se enfrente a una recesión global. Si ocurre de forma temprana en el 2025, aún estaremos dentro del marco de estacionalidad positiva de BTC, que se extiende hasta agosto-noviembre del 2025. ¿Qué hará Bitcoin en ese entorno? No lo podemos saber. Mientras tanto, les dejamos este mapa de estacionalidad como guía del comportamiento cíclico de Bitcoin.

¿Qué exista este patrón quiere decir que bitcoin debe cumplir el patrón exactamente? La respuesta es claramente no. Porque además de la estacionalidad, otros elementos podrían impactar el desempeño de BTC. Quizás en orden de prioridad, el más importante sea el nivel de liquidez global. Las tasas de interés y otros aspectos, que podrían ser específicos del activo, también podrían influir en su comportamiento. Al momento de invertir, tener un marco referencial estacional ayuda muchísimo en la comprensión de la naturaleza del activo y, quizás más importante, en la gestión del riesgo como inversor, pero siempre conociendo que cualquier inversión sostenidamente rentable se basa en el cumplimiento a cabalidad de un plan previamente estructurado.